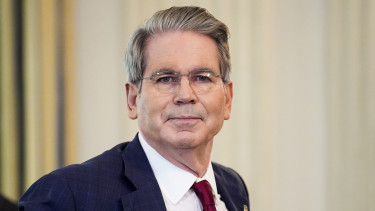

Levélben hívják fel az ügyfelek figyelmét, hogy hiteleik kamatkockázatát csökkenthetik, ha a hitelt fix kamatperiódusú hitelre cserélik - beszélt a részletekről Freisleben Vilmos.

Az érintetteket a kockázatok alapján három ütemben értesítik:

- legelőször a leginkább veszélyeztetett mintegy 15 300 ügyfélnek július 15-ig levelet küldenek arról, hogy fontolják meg kölcsöneik átváltását fix kamatozásúra. A legveszélyeztetettebb ügyfélkörnek a 15 éves hátralévő futamidejű, törlesztési képességre tekintettel a kamatkockázatnak leginkább kitett banki partnereket tekintik.

- A bankok a második ütemben a személyre szabott ajánlataikról ez év szeptember 30-áig küldenek levelet a többi, 35 700, tizenöt éves hátralévő futamidejű szerződéssel rendelkező ügyfélnek,

- 2020. január 31-éig pedig azoknak, akiknek még 10 éves futamidejű, változó kamatozású jelzáloghitelük van.

Az MNB igazgatója arról is beszélt, hogy először azok a jelzáloghitelesek kapnak levelet, akik kamatkockázata a legmagasabb, mert azokat érdemes megvédeni az esetleg megugró törlesztő részletektől, akik jövedelmi helyzetükhöz képest magasabb a terhet vállaltak - emelte ki a Magyar Bankszövetség főtitkára.

Freisleben Vilmos hangsúlyozta: az átváltás nem kötelező, a banki levelekben különböző számpéldával alátámasztott, öt, illetve tíz évre szóló kamatrögzítés alapján mutatnák be az átváltás utáni havi törlesztő részletet a banki partnernek.

Az ajánlás nem minden változó kamatozású hitelre terjed ki

Nem kapnak levelet,

- ha a jelzáloghitel futamideje 2019. április 15-étől számítva nem éri el a 10 évet,

- ha az ügyfelek 90 napon túli törlesztési késedelmet halmoztak fel,

- ha állami kamattámogatást vettek igénybe az adott kölcsönszerződésre,

- ha az úgynevezett gyűjtőszámlahitelre vonatkozik a szerződésük,

- ha olyan átmeneti időszakra szóló fizetéskönnyítést jelentő konstrukciókat vettek igénybe, amelyeknél a fizetéskönnyítési időszak lejárata meghaladja az ajánlás szerinti tájékoztatás határidejét.

Az MNB igazgatója jelezte: ettől függetlenül a változtatás lehetősége mindenki számára adott, azok az ügyfelek is válthatnak változóról fix kamatra, akiknek a bank a jövő január végéig tartó kampány során nem küld személyre szabott ajánlatról szóló levelet.

Freisleben Vilmos hangsúlyozta azt is, hogy a levél kézhezvétele után a banknak az eredeti szerződés módosítására legalább 30 napos időszakot kell biztosítani a hitelt felvevőnek, és csak objektíven indokolható díjakat és költségeket lehet felszámítani, így az esetleges közjegyző díjat.

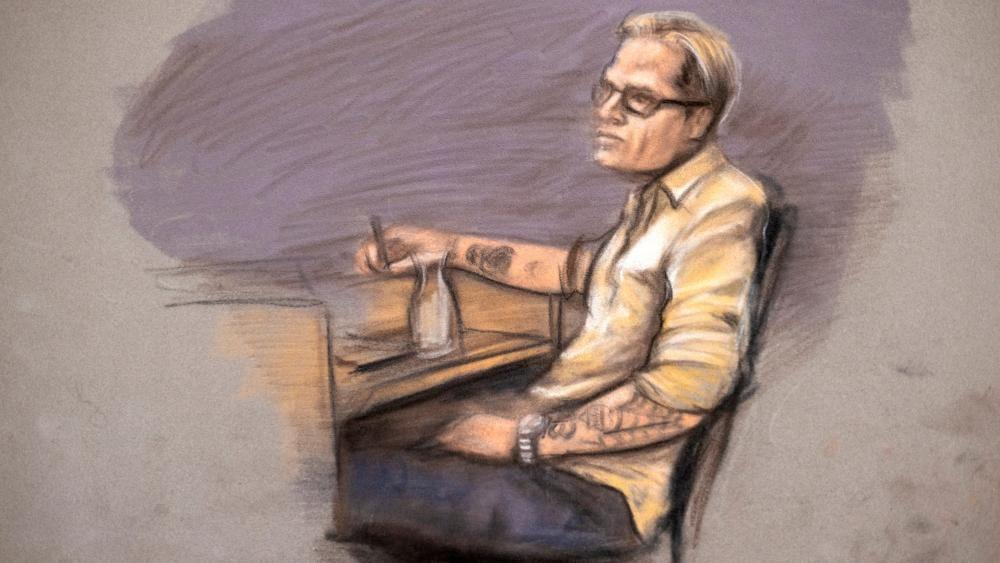

Kovács Levente, a Magyar Bankszövetség főtitkára arról beszélt, hogy

az újonnan kötött lakossági jelzáloghitelnél a fix kamatozású hitelek aránya elérte a 96,5 százalékot, tavaly ilyenkor 67,7 százalék volt az arány.

Kovács Levente hangsúlyozta: az elmúlt években, leszűrve a 2008-as válság tanulságait is, "rengeteg pénzt, paripát, fegyvert" fordított a Magyar Bankszövetség és az MNB arra, hogy a magyar lakosság pénzügyi ismeretszintje, pénzügyi jártassága nőjjön.

Mint mondta, a kormány ennek érdekében fogadta el a több évre szóló Pénzügyi tudatosság fejlesztési stratégiát és az ebbe, valamint a páneurópai Pénz7 esemény-sorozatába illeszkedik az évente megrendezett tematikus pénzügyi hét is.

Fontos kiemelni az MNB által finanszírozott Pénziránytű Alapítvány tevékenységét is, és napjainkban már elmondható, hogy a kormányzati, jegybanki és hitelintézeti szereplők összehangolt munkájának az eredményeként egyértelműen javult a lakosság pénzügyi tudatossága - tette hozzá Kovács Levente.