A nyugdíjjal kapcsolatban az embernek disszonáns érzései vannak. Egyrészt mindannyian vágyunk a nyugalomra, a jól megérdemelt, hosszú pihenésre a ledolgozott éveink után.

Másrészt viszont félünk is tőle, mivel nem tudjuk, mekkora összegű nyugdíjra számíthatunk.

A válasz az, hogy a felosztó-kirovó rendszer sajátosságai miatt sajnos nem túl sokra. Azok az aktív munkavállalók, akik jelenleg a 30-as, 40-es éveikben járnak, körülbelül a nettó fizetésük 30-40%-át kapják majd meg nyugdíjként.

Összehasonlítási alapként: akik most vonulnak nyugdíjba, nagyjából a fizetésük 53-80%-ára számíthatnak.

Ahhoz tehát, hogy a nyugdíjas évek tényleg a jól megérdemelt pihenésről, és a nyugalomról, ne pedig a nélkülözésről szóljanak, elengedhetetlen az öngondoskodás.

De hogyan tudjuk saját kezünkbe venni a sorsunkat? Milyen lehetőségeink vannak arra, hogy pénzt takarítsunk meg?

Ésszerű(nek tűnő) megtakarítási lehetőségek

Az alábbiakban a legáltalánosabb megtakarítási módokat, illetve azok előnyeit és hátrányait tekintjük át.

Megéri-e készpénzben félretenni vagy bankban gyűjteni a megtakarításunkat?

Magyarországon még mindig nagyon sokan dugdossák a készpénzüket borítékba, dunsztosüvegbe - ami elsőre kézenfekvő megoldásnak tűnik. Hiszen bármikor elérhető, nem kell hozzá bemenni a bankba, vagy elsétálni egy ATM-hez. Egyszerűen csak kivesszük, és kész.

Ráadásul nincs semmilyen költsége annak, hogy a szekrényben vagy az ágyneműtartóban pihen; így akár azt is gondolhatnánk, hogy ezzel pénzt spórolunk.

Pedig az igazság az, hogy az otthon tartott pénzünk nem kamatozik, így ki van téve az inflációnak, ami szépen lassan felemészti.

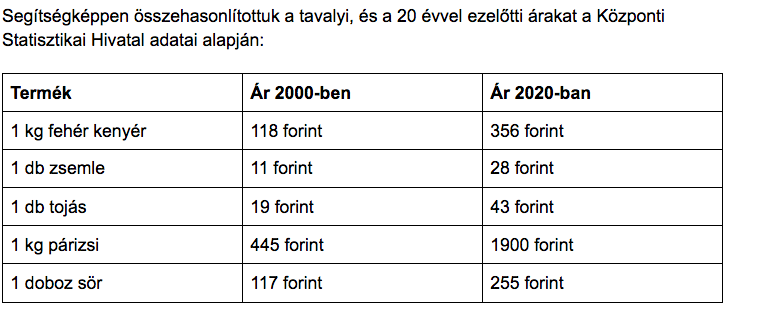

Mit is jelent számokban az infláció? Az infláció mértéke egyszerű példákon is tetten érhető. Gondoljunk csak bele: mennyibe került ezelőtt 15-20 évvel egy kiló kenyér vagy egy zsemle?

Tipp: az élelmiszerárak változásáról további érdekes információk láthatóak a KSH oldalán.

Mindebből látható, hogy amíg 2000-ben nagyjából 2000-2500 forintból meg tudtuk vásárolni az alapvető élelmiszereket (hús, burgonya, kenyér, sajt) 2 fő részére egy hétre, addig ez most nagyságrendileg 5500-6000 forintba kerül.

Ha tehát hosszú távon szeretnénk megtakarítani a nyugdíjas éveinkre, akkor a készpénz dugdosása nem túl jó megoldás. A jelenlegi inflációs tendenciát tekintve 20-30 év múlva a pénzünk a jelenlegi érték 30-40%-át éri majd.

Számszerűsítve, és a végletekig leegyszerűsítve a matekot: ha 30 év alatt összespórolunk 8 millió forint készpénzt, az az akkori árfolyamon körülbelül 2,8 millió forintot ér majd.

A készpénznél kissé előnyösebb, ha bankbetétben tartjuk a megtakarításunkat: ez egyrészt gyors, hiszen bármelyik bankfiókban, vagy akár online bankingon keresztül is elindíthatjuk, és valamennyit kamatozik is. Emellett biztonságban tudhatjuk, hiszen nincs veszélye a vagyon fizikai elvesztésének, megsemmisülésének.

A fent említett "valamennyi kamat" azonban sajnos nem elegendő ahhoz, hogy ellensúlyozza az inflációt. A jó esetben, 0,1%-os banki kamat összevetve a jelenlegi, 5% feletti inflációval nem tekinthető jó befektetésnek.

Látható tehát, hogy a fenti megtakarítási módok legnagyobb problémája az infláció. Ahhoz, hogy egy befektetést jónak tekintsünk, nem csak az inflációt kell tudnia ellensúlyozni, hanem hozamot is termelnie kell számunkra. Ez pedig csak értékálló befektetésekkel lehetséges.

Mik azok az értékálló befektetések?

Leegyszerűsítve azok a befektetési formák, amelyek később is megőrzik értéküket - ilyen például az arany, vagy az ingatlan is.

Ingatlan vásárlása

"Ha nyerek a lottón, ingatlanba fektetek, és kiadom."

Nagyon sokan gondolkodnak úgy, hogy ha nagyobb pénzösszeghez jutnak, akkor az ingatlanba való befektetés egy igazi aduász. Sajnos ez az egyik legnagyobb hátránya is egyben: kevesen rendelkeznek annyi spórolt pénzzel, hogy meg tudjanak vásárolni egy ingatlant.

Hozzá kell tenni, hogy ahhoz, hogy egy ingatlan valóban jó befektetés legyen, a jó lokáció elengedhetetlen. A frekventált helyeken, például vízpartokon, irodanegyedekben vagy belvárosban azonban az átlagnál jóval magasabbak az ingatlanárak. Tehát nem mindenki engedheti meg magának ezt a fajta befektetést.

Több további megfontolandó kérdés is árnyalja a képet. Egyrészt az ingatlanvásárlásnak és karbantartásának is rengeteg költsége van, amelyre érdemes havi szintén félretenni. Másrészt fontos kalkulálni a bérbeadást terhelő, 15%-os adóval is, ami szintén csökkenti a profitot.

Az ingatlanvásárlásnak, mint befektetésnek tehát ugyanúgy vannak előnyei, mint hátrányai is, ezek mérlegelése egyéni döntés. Ha rendelkezünk elegendő pénzösszeggel, természetesen érdemes elgondolkodni, hogy vállaljuk-e az ingatlan kiadással járó feladatokat és költségeket egy jó befektetés reményében.

Aranyba való befektetés

A fizikai arany hosszú évezredeken át volt fizetőeszköz, így nem csoda, ha most is vonzódunk hozzá.

Gazdasági válság, világháború, pénzügyi összeomlás esetén talán a leginkább értékes befektetési forma, ráadásul bármikor hozzáférhető. Azonban az arany sem kamatozik, csak nő-, vagy csökken az értéke attól függően, hogy éppen milyen a pénzpiaci helyzet.

Így, ha aranyba fektetjük a pénzünket, "hozamokat" csak az árfolyam-emelkedésével realizálhatunk.

Műtárgyak, numizmatika

Egyre nagyobb az érdeklődés befektetői oldalról a műtárgyakba is. A festményekbe, bútorokba, kerámiákba való befektetés igencsak megtérülő lehet - amennyiben értünk hozzá.

Ráadásul nem is feltétlenül kell hosszú időnek eltelnie ahhoz, hogy a befektetett pénzünk megtérüljön.

Például 2015-ben egy Czene Béla festményt átlagosan 250 ezer forintért lehetett megvásárolni, míg 5 évvel később már 900 ezer forintot ért. Ez mintegy 260%-os áremelkedést jelent.

Gorka Lívia keramikus térplasztikái szintén kelendőek: 2015-ben még 450 ezer forintot, ma pedig már 1,75 millió forintot érnek. Persze utólag okosabb az ember, azonban azok a műértők, akik kedvelik a festészetet és a kerámiákat előre láthatták, hogy az alkotók művei többszörösen is megtérülnek majd később.

Hasonló befektetési lehetőség található a numizmatika, leegyszerűsítve, a pénz történetével foglalkozó tudomány területén. Ahogy a műtárgyakkal, úgy pénzérmékkel is lehet pénzt keresni, azonban ez is széleskörű tudást igényel.

Nagyon jól, behatóan kell ismernünk egyrészt a történelmet, másrészt a pénzt, mint értéktárgyat (anyag, fémtartalom, súly, feliratok satöbbi). Éppen ezért, ahogy a műtárgyakkal való kereskedésbe, a numizmatikába is csak úgy érdemes belevágni, ha valóban értünk hozzá. Más esetben könnyen válthatunk csalók áldozatává.

Részvények

A részvényekkel való kereskedés szintén kedvelt befektetési forma, hiszen az értékpapír vásárlásával tulajdonjogot szerzünk egy cégben, és bizonyos vállalatok esetében osztalékra is jogosultak lehetünk.

Hozamra kétféleképpen tehetünk szert: a fent már említett osztalék formájában, illetve a részvény árfolyamának emelkedése által - tehát drágábban adjuk el az értékpapírt, mint amennyiért vásároltuk.

A részvényekkel való kereskedés azért is népszerű, mert rendkívül magas hozamokat képes elérni az, aki ért hozzá.

Viszont nincs garantált hozam, sem tőkevédelem - így előfordulhat az, hogy akár a teljes megtakarításunkat elveszítjük.

Láthatjuk tehát, hogy megtakarítás szempontjából többféle opció is rendelkezésünkre áll, ha szeretnénk nyugodtan, anyagi biztonságban tölteni a nyugdíjas éveinket. Egy nagyon fontos tényezőről azonban eddig még nem ejtettünk szót: az időről.

Spórolás szempontjából az idő fontosabb tényező, mint a pénz

Szokás azt mondani, hogy a megtakarítást nem lehet elég korán elkezdeni. Talán kicsit elcsépelt közhelynek hangzik, de egyébként igaz: minél korábban kezdünk el takarékoskodni, annál kisebb összeget kell az öngondoskodásra fordítani.

Ha nyugdíjcélú öngondoskodást szeretnénk indítani, akkor három, különböző, államilag támogatott opciónk van:

- önkéntes nyugdíjpénztár

- nyugdíjbiztosítás

- és nyugdíj előtakarékossági számla.

Tipp: bővebben a fent található linkre kattintva olvashat ezekről a megtakarítási formákról - mi most csak a nyugdíjbiztosítást vesszük górcső alá.

Hogy mennyire fontos tényező az idő, azt az alábbi, három példa mutatja meg a legjobban.

A számokat úgy vizsgáltuk meg, hogy a befizetett nyugdíjbiztosítás összegéből nagyságrendileg 220-240 ezer forintos havi életjáradékot kapjunk - ez ugyanis már nyugdíjasként elegendő pénz ahhoz, hogy kényelmesen megéljünk belőle.

Ha 25 éves korunkban kezdünk el munka mellett, havi 15.000 forintot félretenni - és például nyugdíjbiztosítást kötünk - akkor nyugdíjas korunkra közel 31,5 millió(!) forint gyűlik össze. Ez, ha életjáradékban kérjük, havi szinten 225.000 forintot jelent, 15 éven keresztül (az inflációt is beleszámítva).

Ha 10 évvel később, 35 évesen kezdünk csak el gyűjteni, akkor már dupla annyit, vagyis havonta 30 ezer forintot kell félretennünk ahhoz, hogy ezt az összeget elérjük. Ezzel életjáradékként körülbelül 236 ezer forintra leszünk jogosultak.

Amennyiben még 10 évet várunk, és 45 évesen indítunk nyugdíjcélú megtakarítást, úgy havi 60 ezer forintot kell fizetnünk, hogy életjáradékként 221 ezer forintot kapjunk.

Hogyan jön ki ekkora összegű megtakarítás?

A nyugdíjcélú megtakarítás hosszú távú befektetés, amire érvényes a kamatos kamat elve.

Ráadásul nem csak a befizetett pénzünk kamatozik, de évente igényelhetünk 20%-os adóvisszatérítést is, ami szintén kamatozik.

Összességében tehát a megtakarított vagyonunk 4 részből tevődik össze:

- a befizetett pénzből,

- a megtakarítás hozamaiból,

- az adóvisszatérítésből,

- illetve az adóvisszatérítés hozamaiból.

Ahogy feljebb is látjuk, érdemes tehát minél előbb félretenni havi szinten, és odafigyelni arra, hogy amibe befektetünk, értékálló, és inflációkövető legyen - így egy esetleges nyugdíjkatasztrófát is biztonságosan átvészelhetünk.

(x)