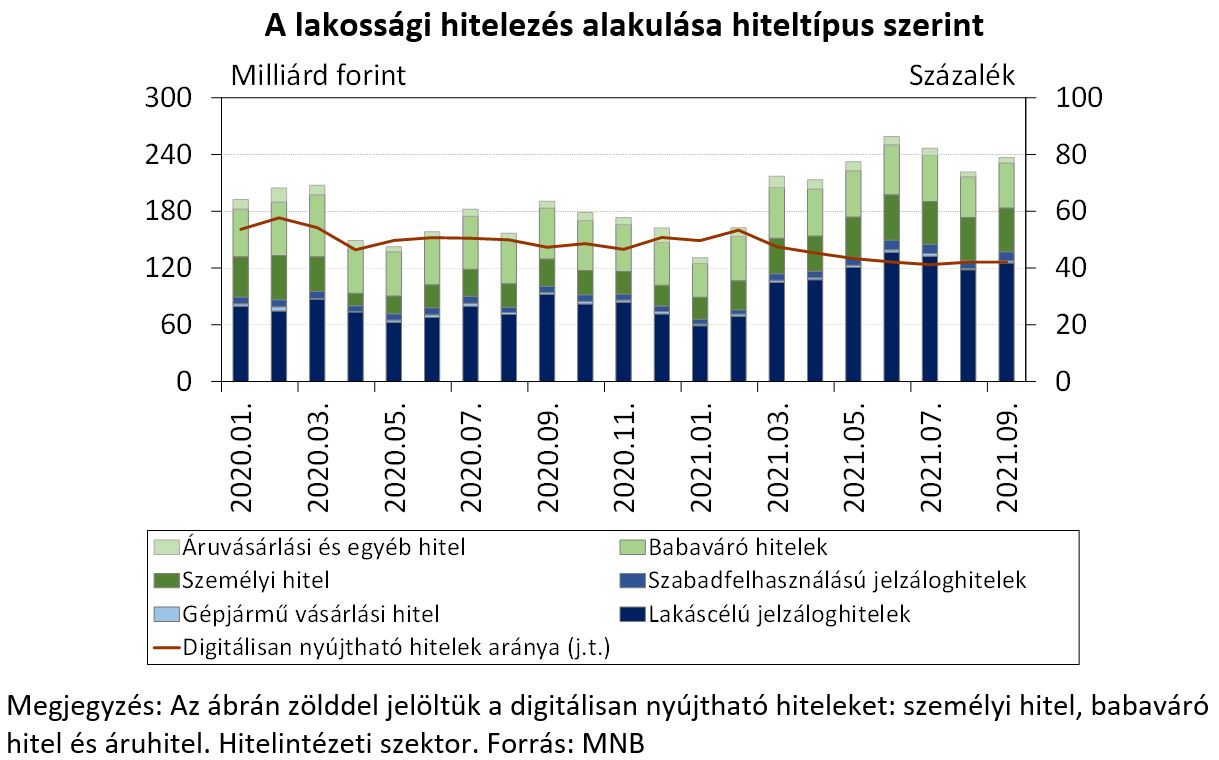

A digitalizáció egyre inkább a mindennapok részévé válik. Ennek megfelelően a bankolásban is egyre nagyobb a szerepe a digitális kapcsolattartásnak és a teljesen automatizált, emberi beavatkozást nem igénylő folyamatoknak, beleértve a hitelfelvételt is. Megfelelő kereslet és kínálat esetén 2021-ben potenciálisan a folyósított hitelek mintegy 40 százalékát, havi több mint 100 milliárd forint hitelkihelyezést lehetne teljesen az online térben lefolytatni a jelenlegi jogi feltételrendszer alapján. Ilyen digitálisan is nyújtható hitel a szabad felhasználású személyi hitel, a babaváró hitel és az áruhitel. Vendégszerzőink a cikkükben a továbbiakban e hitelek közül legjelentősebb és a folyósítás időigényére legérzékenyebb személyi hitel piac digitális érettségét vizsgálják.

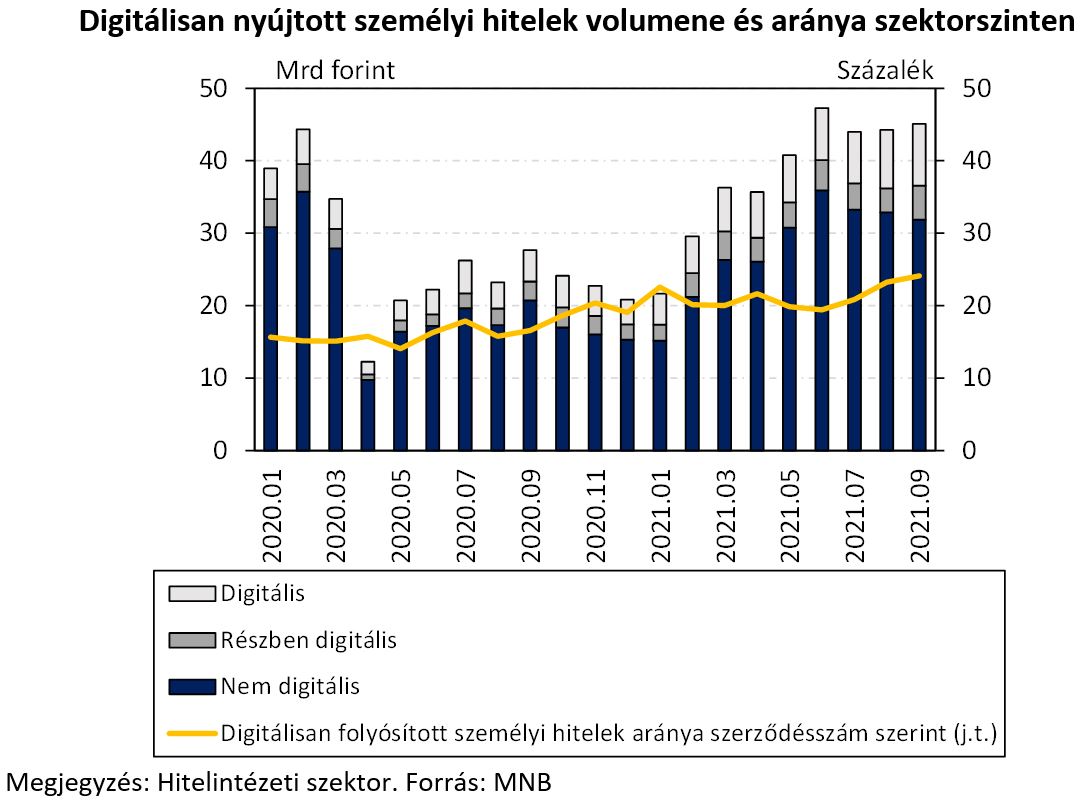

2020-ban a pandémia és az azt követő lezárások következtében megemelkedett a teljesen online módon nyújtott személyi hitelek aránya az új hitelezésben, amely az addigi 15 százalékról 20-25 százalékra nőtt, és a gazdaság újranyitása ellenére azóta is ezen a szinten maradt. A digitális hitelnyújtás súlyának növekedése arra utal, hogy az online hitelfelvétel az ügyfelek körében is egyre elfogadottabbá vált, és a kapcsolódó banki fejlesztésekben is több előrelépés történt. A digitalizáció terjedésének köszönhetően mára havonta 4 ezer darabot meghaladó személyi hitel szerződést mintegy 7 milliárd forint értékben teljesen online értékesítenek.

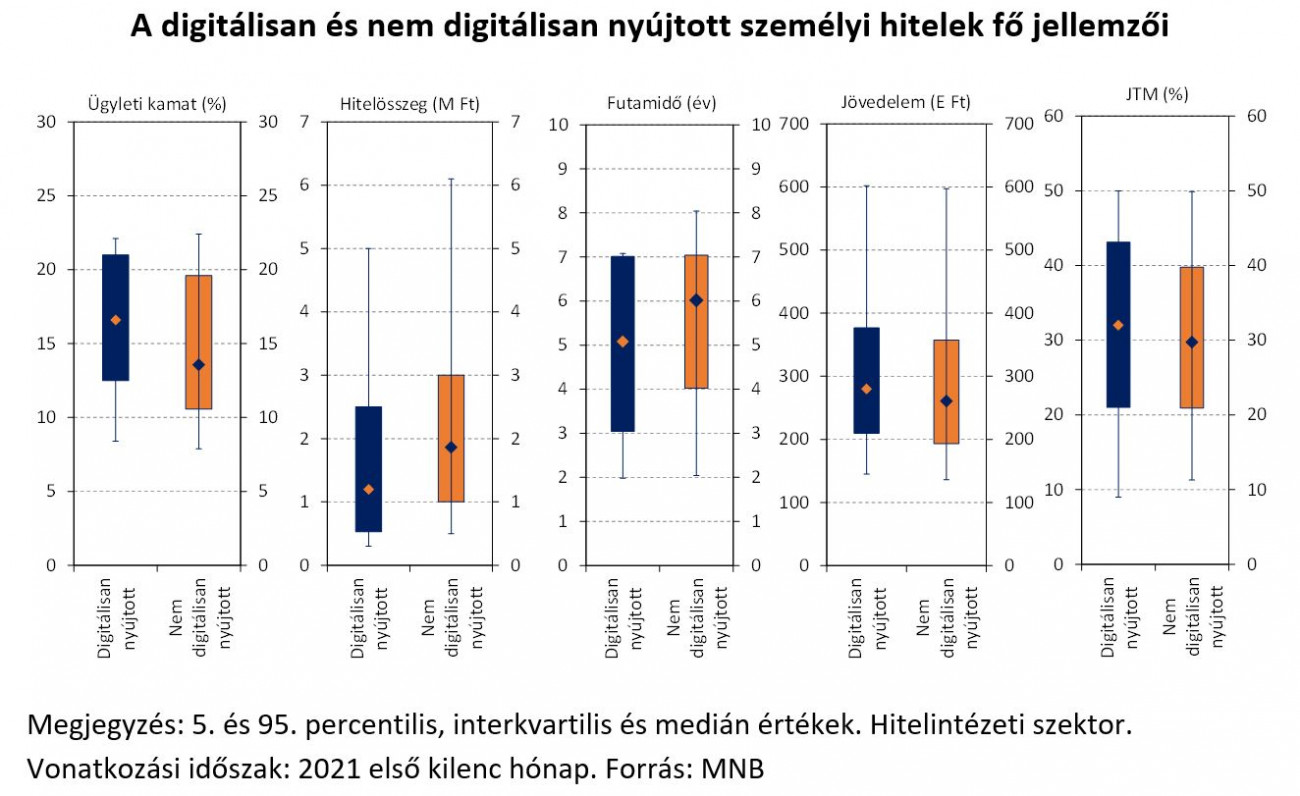

A 2021 első kilenc hónapjában digitálisan nyújtott személyi hitelek alapján elmondható, hogy azokat egyelőre az offline nyújtott hitelekhez képest kisebb hitelösszeggel, kedvezőbb jövedelmi helyzettel rendelkező ügyfeleknek nyújtják a bankok.

A digitálisan kihelyezett személyi hitelek összege többnyire 2,5 millió forint alatt marad, futamidejük legfeljebb 7 év, és az adósok jövedelme jellemzően legalább 200 ezer forint. Jövedelmi kifeszítettség tekintetében a digitális csatornán hitelt felvevő ügyfelek enyhén magasabb jövedelmi megterheltsége látható. Ez utalhat egyrészt magasabb kockázatvállalásra, vagy a pénzügyi szolgáltatások mélyebb ismeretéből következő tudatosabb, aktívabb hitelfelvételre is. Az adósok offline hitelfelvevőkhöz képest valamivel magasabb jövedelme miatt ugyanakkor nem valószínűsíthető ezen ügyfelek magasabb kockázata. A digitális hitelfelvevők földrajzi eloszlása tekintetében érdemi különbségek nem láthatók, a digitális és nem digitális hitelfelvételek közel azonos mértékben oszlanak meg a kistelepülések (70%), megyei jogú városok (17%) és a főváros (13%) között. Nem befolyásolta érdemben a szerződéskötési csatorna megválasztását a korábbi hitelfelvételi tapasztalat mértéke sem. A digitális hiteleket az azonos vagy akár kedvezőbb kockázati jellemzők ellenére valamivel konzervatívabban árazzák a bankok, ami vélhetően leginkább a banki árazást jelentősen befolyásoló, alacsonyabb hitelösszegekre vezethető vissza.

Becslésünk szerint a hitelösszegek és jövedelmek alapján a digitális személyi hitel piacra a hitelnyújtók jelenlegi kockázatvállalási hajlandósága alapján potenciálisan a hitelkihelyezés mintegy 30-35 százaléka lehet bevonható, ami az adósok preferenciáinak további változásával és a tapasztalatok bővülésével tovább nőhet.

A teljeskörű digitális hitelfelvétel széles körű elérhetőségének megteremtésében az MNB által 2021. január 1-jén elindított Minősített Fogyasztóbarát Személyi Hitel (MSZH) minősítés is kiemelt szereppel bírhat. Az MSZH minősítést csak azon hiteltermékek kaphatják meg, amelyek tekintetében a hitelnyújtók vállalták, hogy 2021. júniusig mind a meglévő, mind pedig az új ügyfelek részére kialakítják az online hitelfelvétel lehetőségét. Ez felgyorsíthatta az ennek biztosításához szükséges banki fejlesztéseket, aminek megfelelően ma már a nagybankok többségénél elérhető a hiteligényléstől a folyósítással bezárólag teljesen online platformon nyújtott személyi hitel. 2021 első három negyedévében a Minősített Fogyasztóbarát Személyi Hitel kihelyezésen belül az online nyújtott ügyletek volumen szerinti részesedése 20 százalék körüli volt, ami mintegy 4 százalékponttal magasabb a nem minősített hiteleken belüli részesedésénél.

Valódi digitális fordulatról tehát még nem beszélhetünk a személyi hitelezésben, de vannak a közeljövőbeli átállásra utaló biztató jelek. A digitalizációs folyamatok kialakítása egyrészt fontos az ügyfelek magas színvonalú kiszolgálása és minél szélesebb körű elérése, vagyis a pénzügyi mélyülés támogatása szempontjából. Másrészt a bankok az online hitelezés fejlesztésének hiányában lemaradhatnak az új, digitális szereplők által támasztott versenyben, ami szélsőséges esetben pénzügyi stabilitási kockázatokhoz vezethet. Különösen igaz ez a fedezetlen hitelek piacán, ahol jellemzően alacsonyabbak a belépési korlátok (például kisebb hitelösszegek, a digitális megoldások erősebb jogszabályi elfogadottsága), és már gyors térnyerésnek is indultak az első nembanki termékek – elég csak az ún. buy-now-pay-later (BNPL) szolgáltatásokra gondolnunk.

A teljeskörű online hitelnyújtás elterjedéséhez a belső banki IT-rendszerek és értékesítési folyamatok fejlesztése, az elektronikus úton elérhető adatok körének bővítése és az ügyfelek, illetve a hitelezői munkavállalók edukációja is szükséges lenne. Jelenleg sok esetben nem érhetők el az egymástól elzártan működő piaci és állami adatbázisok (például jövedelmi és foglalkoztatottsági adatok, fedezetadatok, hiteltörténet), miközben ez a digitális hitelnyújtás elengedhetetlen feltétele. Az online folyamatok jobb megértése révén pedig mind az ügyintézők, pedig az ügyfelek nyitottsága növekedne, ami erősítené a digitálisan elérhető termékek iránti keresletet is.

Az online hitelnyújtás térnyerésével és a banki hitelezési folyamatok digitális csatornákra való terelésével nőhetne a verseny a piacon, ami kedvezőbb hitelfeltételekhez, jobb szolgáltatások kialakításához és erősebb makrogazdasági teljesítményhez is vezethetne hosszabb távon.